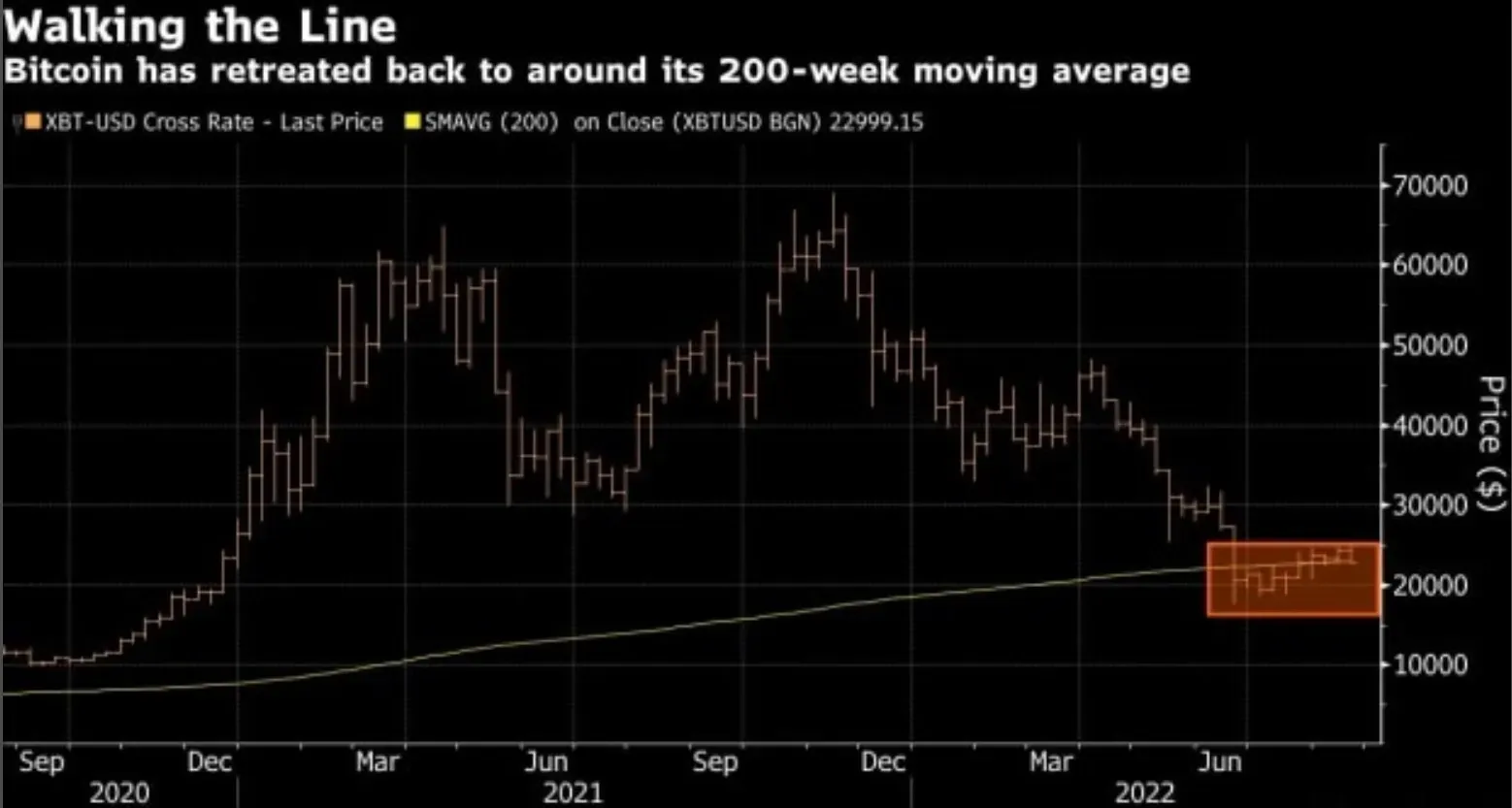

Bitcoin fiyatları düşüşü, son günlerin en çok konuşulan konularından biri haline geldi. ABD Başkanı Donald...

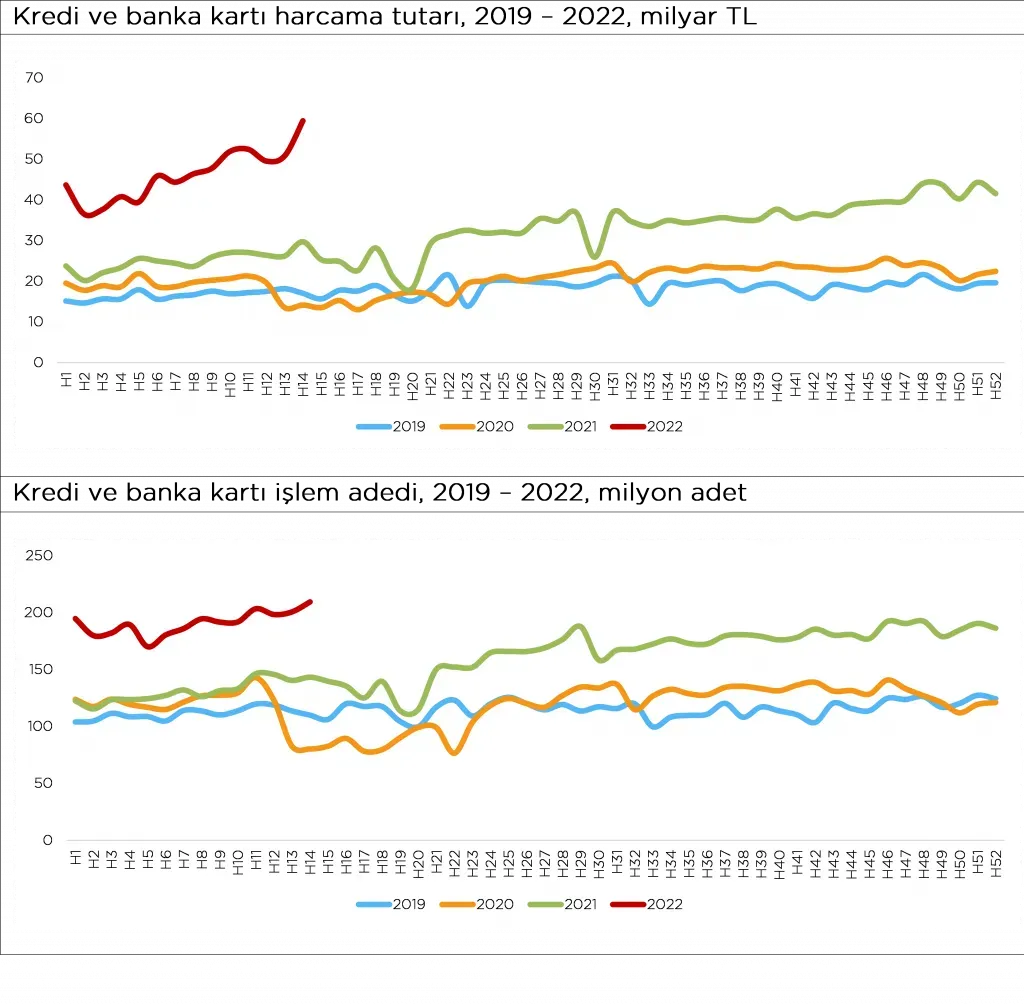

Kredi istatistikleri, Türkiye’nin bankacılık sektöründeki dinamikleri anlamak için kritik bir öneme sahiptir. Bankacılık Düzenleme ve Denetleme Kurumu tarafından yayımlanan son verilere göre, Türkiye’de krediler 17 trilyon 60,7 milyar TL’ye ulaştı. Tüketici kredileri ise 2 trilyon 122,5 milyar TL’ye yükselirken, kredi kartı borçlarının 1 trilyon 895 milyar TL’ye gerilemesi dikkat çekiyor. Bu dönüşümler, finansal istatistikler açısından önemli bir gelişmeyi işaret ederken, mevduat artışı da 19 trilyon 997,3 milyar TL’ye yükseldi. İstatistikler, Türkiye’nin finansal sağlığını ve tüketicilerin borç yükünü anlamak adına önemli veriler sunmaktadır.

- Kredi İstatistiklerinin Genel Görünümü

- Mevduat Artışı ve Finansal İstikrar

- Tüketici Kredileri ve Ekonomik Etkileri

- Kredi Kartı Borçlarının Durumu

- Finansal İstatistiklerin Önemi

- Bankacılık Sektöründe Gelişmeler

- Takipteki Alacakların Analizi

- Kredi Talebindeki Değişimler

- Kredi Rekabetinin Tüketici Üzerindeki Etkileri

- Sıkça Sorulan Sorular

- Son kredi istatistikleri nelerdir?

- Mevduat artışı kredi istatistiklerini nasıl etkiler?

- Kredi kartı borçlarının düşüşü kredi istatistiklerini nasıl yansıtır?

- Bankacılık sektörü kredi istatistikleri hakkında ne söylüyor?

- Tüketici kredileri ve finansal istatistikler arasındaki ilişki nedir?

- Bankacılık Düzenleme ve Denetleme Kurumu’nun kredi istatistikleri neden önemlidir?

- Takipteki alacakların artması kredi istatistiklerine ne şekilde yansır?

- Yükselen mevduat miktarı kredi istatistiklerini nasıl etkiler?

- Özet

Kredi verileri, bankacılık uygulamalarının ve finansal durumun daha iyi anlaşılmasına yardımcı olan önemli göstergelerdir. Bankacılık sektöründeki bu veriler, hem bireysel hem de işletme bazında finansal istikrarı yansıtırken, tüketici kredileri ve kredi kartı borçları gibi alanlardaki trendleri de gözler önüne sermektedir. Ayrıca, mevduat artış oranları, ekonomik güveni ifade eden önemli bir parametre sayılmaktadır. Günümüzde, finansal istatistikler üzerinde durmak, sürdürülebilir bir ekonomik büyüme hedefleyen politika yapıcılar için vazgeçilmez hale gelmiştir. Bu nedenle, kredi istatistiklerinin detaylı analizi, ekonomi açısından hayati bir öneme sahip.

Kredi İstatistiklerinin Genel Görünümü

Bankacılık Düzenleme ve Denetleme Kurumu (BDDK), Türkiye’deki kredi istatistiklerini düzenli olarak açıklamaktadır. En son veriler, toplam kredilerin 16 trilyon 857,6 milyar TL’den 17 trilyon 60,7 milyar TL’ye çıktığını göstermektedir. Bu yükseliş, bankacılık sektörü içerisindeki kredi kullanımının arttığını ve tüketici talebinin yükseldiğini ortaya koymaktadır. Tüketici kredileri ise, 2 trilyon 117,2 milyar TL’den 2 trilyon 122,5 milyar TL’ye çıkarak, bireylerin finansal ihtiyaçlarını karşılama konusunda daha fazla kredi talep ettiğini göstermektedir.

Buna karşın, bireysel kredi kartı borçları 1 trilyon 926,2 milyar TL’den 1 trilyon 895 milyar TL’ye düşmüştür. Bu durum, tüketicilerin kredi kartı kullanımlarında daha dikkatli olduklarına ve borç kapatma stratejileri geliştirdiklerine işaret edebilir. Genel olarak kredi istatistikleri, bankacılık sektörünün dinamiklerini ve ekonomik durumu yansıtan önemli bir göstergedir.

Mevduat Artışı ve Finansal İstikrar

Son dönemlerde bankacılık sektöründe mevduat artışı dikkat çekicidir. Mevduatlar toplamda 19 trilyon 803,7 milyar TL’den 19 trilyon 997,3 milyar TL’ye yükselmiştir. Bu durum, tasarruf eğiliminin arttığını ve vatandaşların finansal güvenliğe daha çok önem verdiklerini göstermektedir. Yükselen mevduat tutarları, bankaların kredi verme potansiyelini de doğrudan etkilemektedir ve bu sayede finansal istikrarın sağlanmasında önemli bir rol oynamaktadır.

Mevduat artışına bakıldığında, finansal istatistiklerin de bu durumu destekleyici yönde olduğunu görmekteyiz. Tüketicilerin artan tasarrufları, bankaların daha fazla kredi sağlama imkanı elde etmesine sebep olurken, aynı zamanda piyasa güvenini artırmaktadır. Bu noktada, mevduat artışı, ekonomik büyüme ve tüketici harcamalarının artışı gibi olumlu etkilere yol açabilmektedir.

Kredi Kullanımında Dikkat Edilmesi Gerekenler

Türkiye’de kredi kullanımı konusunda dikkat edilmesi gereken bazı faktörler bulunmaktadır. Kredi alacak bireylerin, mevcut finansal durumlarını ve geri ödeme kapasitelerini iyi değerlendirmeleri önemlidir. Özellikle artırılan toplam kredilerin yanında, bireylerin yükümlülüklerini yerine getirip getiremeyeceklerini analiz etmeleri gerekmektedir. Tüketici kredilerinin artışıyla birlikte, bilinçli ve hesaplı bir kredi yönetimi, bireyler için finansal istikrarı sağlayacak en önemli unsurlardan biridir.

Aynı zamanda, kredi kartı borçlarının düşüş göstermesi, bankacılık sektöründeki olumlu gelişmelerden birisidir. Bireylerin harcama alışkanlıklarını kontrol altında tutmaları, borçlarını zamanında ödemeleri ve gereksiz harcamalardan kaçınmaları büyük önem taşımaktadır. Bankacılık sektörü, bireylere sunduğu çeşitli kredi seçenekleri ve yararlı finansal hizmetlerle, tüketicilerin bu konudaki bilinç düzeylerini artırmayı hedeflemektedir.

Tüketici Kredileri ve Ekonomik Etkileri

Türkiye’deki tüketici kredileri, özellikle son yıllarda büyük bir artış göstermiştir. 2023 itibarıyla, tüketici kredileri toplamı 2 trilyon 122,5 milyar TL’ye yükselmiştir. Bu gelişme, bireylerin büyük satın alma gücüne ulaşması ve finansal ihtiyaçlarını karşılamak için bankaların sunduğu kredilere yönelmelerini teşvik etmiştir. Tüketici kredileri, ekonomik büyümenin desteklenmesinde önemli bir rol oynamaktadır ve yatırımların artmasına yardımcı olmaktadır.

Ancak, artan tüketici kredileri bazı riskleri de beraberinde getirebilir. Bireylerin borçlarını zamanında ödeyememesi, finansal istikrarsızlığa yol açabileceğinden, bu dengeyi korumak son derece önemlidir. Bankaların, sürdürülebilir kredi verme politikaları izlemeleri ve tüketicilere gerekli finansal eğitimleri sağlamaları, bu anlamda büyük önem taşımaktadır.

Kredi Kartı Borçlarının Durumu

Kredi kartı borçları, Türkiye’de bireylerin en çok dikkat etmesi gereken finansal yükümlülüklerden biridir. Son açıklanan verilere göre, bireysel kredi kartı borçları 1 trilyon 895 milyar TL’ye düşmüş durumda. Bu azalma, bireylerin borç yönetiminde daha dikkatli olduklarını ve harcamalarını kontrol altına almaya yönelik adımlar attıklarını göstermektedir.

Kredi kartı borçları, yüksek faiz oranları ve ek masraflarla bireylerin mali durumunu zorlayabileceği için, kart kullanımı konusunda bilinçli davranmak gerekmektedir. Bireylerin harcama limitlerini aşmamaları ve her ay minimum ödemeleri yapmaları, borçlarının yönetilmesi açısından son derece önemlidir. Bankacılık sektörü de, bu konuda müşterilerine kredi kartı yönetimi ile ilgili hizmetler sunarak, tüketicilere yardımcı olmaya çalışmaktadır.

Finansal İstatistiklerin Önemi

Finansal istatistikler, bir ülkenin ekonomik sağlığını ve bankacılık sektörünün durumunu gösteren önemli veriler sunmaktadır. Kredi, mevduat ve takipteki alacaklar gibi detaylar, piyasa trendlerini analiz etmede kritik rol oynamaktadır. Bu veriler, sadece bankalar için değil, aynı zamanda yatırımcılar ve devlet kurumları için de ekonominin durumunu değerlendirmek adına faydalı bilgiler sağlar.

Son dönemde yaşanan finansal dalgalanmalar ışığında, bu istatistiklerin doğruluğu ve güncelliği büyük önem kazanmıştır. Bankaların kredi verme kararları, aynı zamanda bu verilere dayalı olarak şekillenirken, tüketicilerin de finansal planlamalarını yapmalarında yardımcı olur. Sonuç olarak, finansal istatistikler, bir bütün olarak ekonomik istikrarın sağlanması açısından kritik bir unsurdur.

Bankacılık Sektöründe Gelişmeler

Bankacılık sektörü, son yıllarda yaşanan gelişmelerle birlikte Türkiye’de önemli bir dönüşüm yaşamaktadır. Teknolojik yeniliklerin yanı sıra, düzenleyici kuralların sıkılaştırılması, bankaların risk yönetimi politikalarını yeniden şekillendirmektedir. Bankacılık Düzenleme ve Denetleme Kurumu tarafından açıklanan veriler, sektördeki büyümeyi ve kredi istatistiklerinin nasıl değiştiğini gözler önüne sermektedir.

Ayrıca, bankalar arasındaki rekabetin artması, tüketicilere daha uygun koşullar ve ürünler sunulmasına olanak tanımaktadır. Bu gelişmeler, finans sektörünün genel sağlığını güçlendirirken, bireylerin de finansal ürün ve hizmetlere daha kolay erişimini sağlamaktadır. Bu bağlamda, bankacılık sektörü, ekonomik büyüme açısından hayati öneme sahip bir sektördür.

Takipteki Alacakların Analizi

Takipteki alacaklar, bankaların kredi sağlama yeteneklerini doğrudan etkileyen bir göstergedir. Son veriler, takipteki alacakların 333,7 milyar TL’den 339,1 milyar TL’ye çıktığını göstermektedir. Bu artış, borçlu birey sayısında bir artış olabileceğine işaret ederken, bankaların risk yönetimi süreçlerini güçlendirmeleri gerekliliğini ortaya koymaktadır.

Takipteki alacakların artması, bankaların kredi verme süreçlerinde daha temkinli olmalarını zorunlu kılmaktadır. Bu durum, sektörde genel bir finansal sağlamlık sağlamak adına önemlidir. Bireylerin borçlarını ödemekteki zorlukları, bankaların kredi politikalarını etkilemekte ve dolayısıyla bankacılık sektöründeki finansal istikrar açısından dikkate alınması gereken bir konudur.

Kredi Talebindeki Değişimler

Son yıllarda Türkiye’de kredi talebinde önemli değişimler gözlemlenmektedir. Ekonomik koşulların ve faiz oranlarının değişmesi, bireylerin kredi alma kararlarını doğrudan etkilemektedir. BDDK’nın sağladığı son veriler, kredi talebinin arttığını ve buna bağlı olarak toplam kredi hacminin yükseldiğini göstermektedir.

Bu durumu destekleyen bir diğer faktör ise, ekonomik büyümenin sağladığı olumlu ruh halidir. İnsanlar daha fazla harcama yapabilmekte ve büyük yatırımlar için kredi kullanmaya yönelmektedir. Ancak, bu değişimlerin sürdürülebilir olması ve bireylerin borç yüklerinin artmaması için dikkatli bir planlama ve yönetim gereklidir.

Kredi Rekabetinin Tüketici Üzerindeki Etkileri

Bankacılık sektöründeki rekabet, tüketicilere sunduğu kredi seçeneklerinin çeşitlenmesini sağlamaktadır. Bankalar, müşterileri çekmek ve pazar paylarını artırmak amacıyla cazip faiz oranları ve esnek ödeme planları sunmaktadır. Bu rekabet ortamı, tüketicilerin daha iyi finansal fırsatlara erişmesine yardımcı olmaktadır.

Ancak, aşırı kredi rekabetinin beraberinde getirebileceği riskleri de göz ardı etmemek gerekir. Tüketiciler, cazip teklifler karşısında, kendi mali durumlarını yeterince değerlendirmeden kredi kullanabilirler. Dolayısıyla, bireylerin kredi ürünleri hakkında bilinçli kararlar almaları ve nasıl bir finansal yük altına gireceklerini iyi anlamaları son derece önemlidir.

Sıkça Sorulan Sorular

Son kredi istatistikleri nelerdir?

Son açıklanan kredi istatistiklerine göre, toplam kredi miktarı 17 trilyon 60,7 milyar TL’ye yükseldi. Tüketici kredileri ise 2 trilyon 122,5 milyar TL seviyesine ulaştı.

Mevduat artışı kredi istatistiklerini nasıl etkiler?

Mevduat artışı, bankaların kredi verme yeteneğini artırdığı için kredi istatistikleri üzerinde olumlu bir etki yapar. Mevduat miktarı 19 trilyon 997,3 milyar TL’ye yükselmiştir.

Kredi kartı borçlarının düşüşü kredi istatistiklerini nasıl yansıtır?

Kredi kartı borçlarının 1 trilyon 895 milyar TL’ye düşmesi, tüketicilerin borçlanma eğiliminde bir azalma olduğunu gösterir. Bu durum genel kredi istatistiklerinde olumlu bir etki yaratabilir.

Bankacılık sektörü kredi istatistikleri hakkında ne söylüyor?

Bankacılık sektörü, kredi istatistiklerini düzenli olarak günceller. Son verilere göre, toplam kredi miktarı 17 trilyon 60,7 milyar TL’ye ulaşırken, takipteki alacaklar da 339,1 milyar TL seviyesine çıkmıştır.

Tüketici kredileri ve finansal istatistikler arasındaki ilişki nedir?

Tüketici kredileri, finansal istatistiklerin önemli bir parçasını oluşturur. Son verilere göre, tüketici kredileri 2 trilyon 122,5 milyar TL’ye tırmanmıştır, bu da tüketici harcamalarının arttığını gösterir.

Bankacılık Düzenleme ve Denetleme Kurumu’nun kredi istatistikleri neden önemlidir?

Bankacılık Düzenleme ve Denetleme Kurumu’nun kredi istatistikleri, ekonomik durumu değerlendirmek ve gelecekteki ekonomik trendleri öngörmek için kritik öneme sahiptir. Bu istatistikler, hem bankaların hem de yatırımcıların karar alma süreçlerinde yardımcı olur.

Takipteki alacakların artması kredi istatistiklerine ne şekilde yansır?

Takipteki alacakların 339,1 milyar TL’ye çıkması, bankaların risk yönetimini ilgilendiren bir durumdur. Bu artış, kredi istatistiklerinde olumsuz bir etki yaratabilir ve ekonomik belirsizlikleri işaret edebilir.

Yükselen mevduat miktarı kredi istatistiklerini nasıl etkiler?

Yükselen mevduat miktarı, bankaların kredi verme kapasitesini artırarak kredi istatistiklerine olumlu yansır. Mevduat toplamı 19 trilyon 997,3 milyar TL olarak bildirilmiştir.

| İstatistik | Önceki Değer | Son Değer |

|---|---|---|

| Krediler | 16 trilyon 857,6 milyar TL | 17 trilyon 60,7 milyar TL |

| Mevduat | 19 trilyon 803,7 milyar TL | 19 trilyon 997,3 milyar TL |

| Tüketici Kredileri | 2 trilyon 117,2 milyar TL | 2 trilyon 122,5 milyar TL |

| Bireysel Kredi Kartları | 1 trilyon 926,2 milyar TL | 1 trilyon 895 milyar TL |

| Takipteki Alacaklar | 333,7 milyar TL | 339,1 milyar TL |

Özet

Kredi istatistikleri, finansal sistemin sağlığı hakkında önemli bilgiler sunuyor. Bankacılık Düzenleme ve Denetleme Kurumu’nun açıkladığı verilere göre, krediler ve mevduatlar artarken, kredi kartı borçlarının düştüğü görülmektedir. Bu gelişmeler, kredi talebinin artması ve ekonomik canlılığın sürdüğüne işaret ediyor.